南方财经全媒体记者 黄子潇 深圳报道

随着“跨境理财通2.0”监管规则发布,参与金融机构扩容名单陆续明确。

2月5日,南方财经全媒体记者独家获悉,跨境理财通2.0扩容后的首批证券公司名单已基本确定,以注册于大湾区的头部券商为主。首批参与券商总数或达6家,以“南向通”业务为主。

业内人士对记者表示,相关券商将跨境理财通2.0视为财富管理业务突破的重要契机,正在紧锣密鼓地升级APP,以争取抢先布局。

在跨境理财通业务上,先行一步的银行碰上新军券商,跨境财富管理风云再起。去年12月,人民银行广东省分行、广东证监局等监管六部门联合发布《粤港澳大湾区“跨境理财通”业务试点实施细则》,并将于2月26日正式实施。这标志着“跨境理财通”将迈入2.0阶段。

其中的变化是,将此前在银行试点的“跨境理财通” 扩容至证券公司。

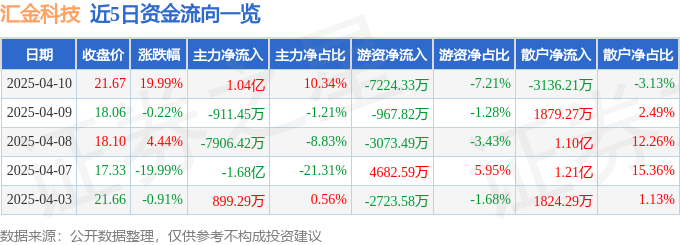

放眼证券业,跨境业务正在高速增长。据中国证券业协会发布的《场外业务运行情况通报》,券商跨境业务存续规模已于2023年11月突破万亿,达到10214.09亿元。

作为新进者,券商如何抓住新机遇实现业绩突破?而作为先入者,银行如何巩固自身先行优势将业务做细做深?“跨境理财通”这块新大陆,已成为金融机构必争之地。

多家大湾区券商或将参与

“跨境理财通”是专门面向粤港澳大湾区投资者的一种跨境投资渠道。作为金融业最具创新活力的地区之一,大湾区坐拥广深港三大城市,不少知名证券公司选择落户大湾区。

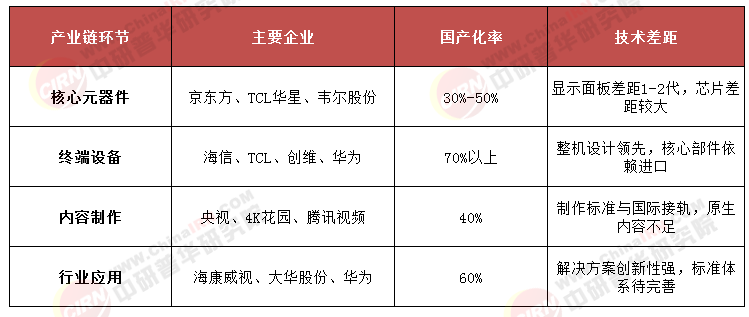

据证监会发布的证券公司名录,截至2023年12月,名单中146家证券公司中,共27家注册地位于广东,其中深圳22家。广东的27家券商中,不乏知名券商,规模靠前的包括中信证券、招商证券、广发证券、国信证券、国投证券(原安信证券)等机构。

一位业内人士向南方财经全媒体记者表示,因为“跨境理财通”是基于大湾区的业务,则第一批试点的券商也为大湾区机构为主。具体而言,主要为在广东本土注册,并且在香港拥有分支机构的证券公司。

南方财经全媒体记者获悉,已有6家证券公司将参与“跨境理财通”的首批券商试点。一位券商人士表示,目前尚未正式发文,预计下半年会正式展业。“几家参与券商为了抢占先机,都在紧锣密鼓地更新系统、更改APP,普遍都将其视为重要的新业务。”

此外,他还告诉记者,经过多方沟通,首批参与券商将以“南向通”业务为主,即向内地投资者提供港澳金融机构代销的理财产品。

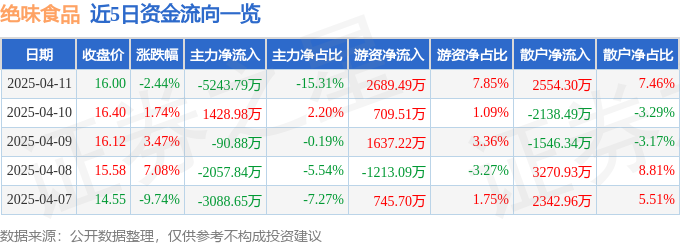

回顾“跨境理财通”试点的两年半,“南向通”的规模历来远高于“北向通”。据人民银行广东省分行官网,截至2月3日,“南向通”已用额度506847.66万元(占比3.38%),“北向通”已用额度23216.85万元(占比0.15%)

券商与银行的“攻”与“守”

近年来,银行的财富中收、券商的经纪业务面临压力。随着内地的跨境理财需求与日俱增,“跨境理财通”成为了二者争夺这片新蓝海的桥头堡。

观察在香港展业的证券公司,其中不乏中信里昂、国泰君安国际、广发证券(香港)等中资券商。

与试点的内资银行与港澳的外资银行进行“结对”类似,证券公司也需要与在港澳的相关机构进行合作。上述业内人士向记者表示,首批试点券商的合作机构将以他们在香港的分支机构为主。

在业务开展上,银行和券商各有优势。

首先,券商的优势主要在于展业机制、开户便捷和权益产品上。上述人士分析指出,银行各分行需要考核存款。每逢季度末,将资金划转到其他分行,甚至其他法人银行,会遇到较大的阻力。而证券公司作为一个代销渠道,并没有季末存款的考核。

其次,在开户方面,券商的线上开户将成为另一大优势,有望应用在“跨境理财通”的开户上。而银行开户则需亲临网点。目前虽有银行将部分流程挪至线上,但仍仅限于预审和签约预约,之后仍需要前往线下网点签约。

一位跨境理财通投资人士对记者表示,她于去年12月末在一家股份行办理开户,至今已历时一月有余,其位于香港的“结对行”的额度审批仍未通过。她直言,为购买“南向通”做准备,已将内地银行的部分定期转为活期,但审批迟迟不下,影响了些许收益。

此外,相较于银行,券商代销的基金中权益类产品占比更高,券商本身的投研实力也更强。

但券商的展业也绝非一帆风顺。香港财富管理市场竞争极为激烈,中资券商面临着瑞银、高盛等外资巨头的竞争。记者从香港证监会官网获悉,2023年9月,香港券商(持牌法团-联交所参与者)共555家,远多于内地的146家。

上述业内人士坦言,“过去几年,位于香港的分支机构连年亏损,他们已将‘跨境理财通’视为第二春。”

而商业银行,则是在先入优势、获客渠道、规模体量等方面拥有优势。

作为最早一批“跨境理财通”的试点机构,银行具备先入优势,已与两地的资管机构建立了紧密合作。因此,新规仅出台一周不到,银行的动作最快,恒生银行表示拟将“南向通”产品增加至超过220只,渣打银行也表示将增加至超过140只。

同时,相较于银行渠道,券商在获客途径上并不具备优势。例如中国银行,在香港同时作为三家货币发行银行之一,在跨境网点数量和客群基础上具备优势。

此外,面对难以预测的市场行情和内地下行的利率,银行可以提供更稳定、利率更高的境外存款产品。

长期来看,“跨境理财通2.0” 对银行和券商都是利好。

中金公司研报表示,对于名单内合作银行,政策利好带来跨境理财通业务增量,有利于提升财富中收与客户粘性;对于新增名单内证券公司,更丰富的产品谱系或有利于新增拓客。中金建议上述机构应重视优化系统对接效率、简化客户签约流程,以降低居民投资及客户经理销售的摩擦成本。

从QDII到跨境理财通

近年来,内地投资者的境外投资需求与日俱增。据证券业协会《场外业务运行情况通报》,券商跨境业务存续规模已于2023年11月突破万亿,达到10214.09亿元。同花顺数据显示,截至2023年12月底,2023年新发QDII基金数量达到60只,刷新历年新高。

此前,经由QDII的间接投资是内地投资者进行跨境投资的门槛最低、较为常见的做法。

QDII是在资本项目尚未开放的情况下,有限度地允许境内投资者投资境外证券市场的一项过渡性的制度安排。基金公司的QDII资格需要监管部门审核,投资额度需要外管局额外审核。因此,许多QDII产品面临着外汇限额问题。

近期,多只热门QDII基金发布限购公告,背后有着QDII限额的原因。南方财经全媒体集团记者从蚂蚁平台获悉,建信纳斯达克100指数将日申购限额设置为了100元,而近期热门的工银瑞信印度市场基金,目前总申购上限更是仅为100元。

跨境理财通则允许大湾区投资者直接跨境开设和操作投资账户,2.0版本将单个投资者的投资额度从100万元人民币提高到300万元人民币,为跨境投资的深度参与者提供了充足的额度。

推荐阅读: